面对港股市场成交缩减,当局决定成立专责小组,研究如何激活市场交投。除了下调股票印花税率、降低交易成本可以考虑之外,进一步丰富人民币产品相信是重中之重,这关乎吸引更多内外投资者使用香港投资平台。事实上,上月人民币期货、国企指数期货期权成交量在淡市之中创出历史新高,反映国际资金东移、加配中国股债资产之下,香港拓展人民币产品大有可为,可为市场注入活力与动能。

美国货币政策走向与经济前景不明朗,今年底有可能再加息,加上联储局持续缩减资产负债表规模,令美国货币供应量出现上世纪三十年代以来最快收缩,经济衰退迟早出现,今年疯涨一成多的美股异常高危,并随时会拖冧全球股市,本月至今年MSCI环球股市已跌逾半成。

推多元产品 抓资金东移机遇

由于中美货币政策走向背驰,美息持续上升,人民币兑美元走弱,加上有内房股出现财困问题,不利中资股表现,继而影响港股成交。今年7月港股日均成交降至约1000亿元,而去年12月日均成交额为1355亿元,相较减少约25%。在市场投资气氛淡静之下,新公司上市活动也表现失色。为保持香港市场竞争力,此时积极刺激市场交投实在刻不容缓。

特区政府决定成立专责小组,研究如何增加港股成交。鉴于内地也降低股票印花税率五成,看来香港下调目前0.13%股票印花税率、降低交易成本势在必行。不过,若要激活港股市场,宜推多元产品,尤其要丰富人民币产品,应是重中之重,这关乎吸引更多内外资金使用香港投资平台,而人民币产品也是港股市场最大卖点,推出人民币计价金融产品与有助风险管理的衍生产品极其重要,是刺激港股交投、引入更多活水最有效的方法。

人币期货成交旺 助引入活水

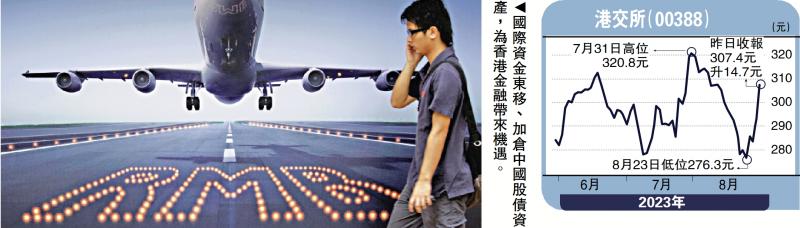

事实上,国际资金东移、加仓中国股债资产,为香港金融带来机遇,港交所宜进一步加大发掘人民币产品市场潜力。例如7月20日人民币期货合约成交量创下8.1万多张新高纪录,而7月31日恒生中国企业指数期货期权交易创出10万多张历史新高,人民币衍生产品活跃程度可见一斑。

内地与香港市场互联互通扩大,促进香港离岸人民币市场壮大发展,将带动更多人民币产品需求,其中ETF通启动以来,南向成交不断增加,今年6月日均成交46亿元,较去年7月急增20倍,而今年5月推出的北向利率互换通,6月日均成交合约金额39亿元。至于港币、人民币双柜台交易,开通首月,24间上市公司人民币计价股票日均增至1.74亿元。因此,香港离岸人民币产品市场发展空间广阔、潜力巨大。

减免印花税 刺激人币股票交易

值得留意的是,中证监早前放宽内地企业境外上市集资和派息货币限制,即港元之外,可选择人民币。最近中银香港完成首宗H股企业人民币派息。由此可见,人民币计价股票、派息与集资的金融生态环境逐步建立起来,有助吸引内外资金流入之外,还可强化香港在推动人民币国际化过程中所扮演的角色与功能。

香港着力增加股市交投、活力,首要是拓展多元离岸人民币产品与相关衍生品,再配合活跃市场交易的政策举措,例如直接降低、豁免人民币产品的印花税,力谷人民币计价股票交易,相信有助吸引资金流入,特别是北水南下,激活港股成交。