本轮全球产业链转移经历了两个阶段:从“逆全球化”到“重构”。在此期间,供应链对于“安全”的追求大于“效率”。未来对于“抗风险能力”的考量,不可避免地将在企业全球布局规划中占据更加重要的位置,全球产业链的布局逻辑,也将不再是单纯的追求短期效益。

自2018年以来,关于全球产业链重构的讨论甚嚣尘上。但仔细分辨的话,由2018年至今,可以分为两个阶段:

第一阶段:2018至2020年间,更多体现为“逆全球化”。彼时,讨论较多的在于全球化对发达经济体经济和就业的负面影响等,且主要焦距在回迁概念下的“本土化”。从数据层面来看,全球跨境投资、整体投资和全球贸易占比GDP均下降。

第二阶段:2020年至今,全球产业链进入重构阶段。疫情的特殊性,使全球产业链受到冲击,对于产业链安全的关注度上升。此时,从产业链布局来看,近端化/区域化的迹象显现。从数据层面来看,2020年后,全球跨境投资、整体投资和全球贸易占比GDP均出现回升。

外商直接投资(FDI)主要有两种形式——跨境并购、绿地投资(Green Field Investment)。其中,绿地投资又称新建投资,是指跨国公司等投资主体,在东道国境内设置的部分或全部资产所有权,都归外国投资者所有。绿地投资能增加被投资国的实物资产,对其生产及就业增长产生直接促进作用,但容易受当地政策、经济风险的影响,投资回报周期长,而跨境并购能够使企业快速进入目标市场。

产业链的重构涉及到设厂等实物投资,因此我们从绿地投资的角度来观察近两年的变化。实际上,近两年所提到的“本土化”和“近端化/区域化”主要是由欧美发达经济体所主导的产业链再分配,从这点出发观察数据,可以发现部分区域已经出现“本土化”、“近端化/区域化”的迹象。

从“效率”转向“安全”考虑

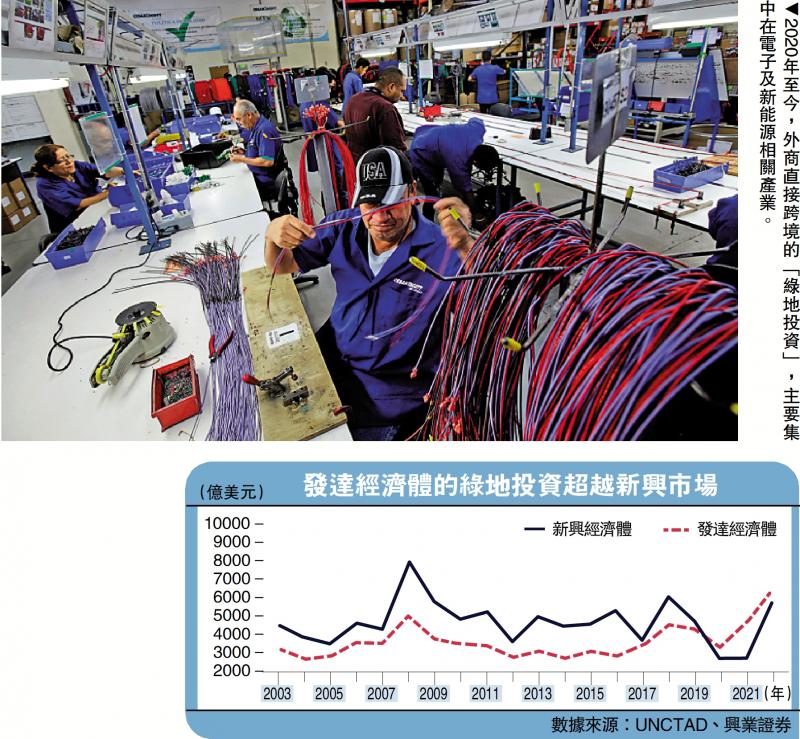

基于“效率”的全球化,新兴经济体接受绿地投资持续高于发达经济体。自90年代全球化的进程中,发达经济体开始向新兴市场转移制造业,绿地投资主要流向新兴经济体,这是由于新兴经济体具有两大特点:1)较低的生产成本;2)为增加本国实物资产所设立的吸引外资优惠政策。

甚至在亚洲地区还出现“雁形模式”即多层次的转移模式。本质上而言,这种转移趋势是基于“效率”在全球范围内优资源配置的结果。从数据上而言,体现为新兴经济体所接受的绿地投资持续高于发达经济体。

“垂直一体化”的生产模式回归,发达经济体接受绿地投资超过新兴市场。笔者此前曾指出,过去几年全球经贸体系的不确定因素增加,无论是企业和经济体都可能会更加注重供应链的安全性。这或将意味着自90年代以来,全球基于“效率”的水平分工模式将发生改变,“垂直一体化”的生产模式将(部分)回归。从数据上而言,2020年起,发达经济体接受的绿地投资开始超过新兴市场。2022年,美国及欧洲发达经济体接受的绿地投资均创下2003年以来的历史新高,分别超过此前历史高点的50.7%、32.8%。

在“安全”考虑下,产业链地理半径的缩短──从“全球化”到“区域化”。2020年之后,全球供应链几经受挫,材料短缺的问题拖累了部分经济体供应恢复的进程。而供应链的堵点从开始的“生产环节”蔓延至“物流环节”。而过去全球化的过程中,很多产业链过长,一旦原材料生产、中间品生产以及中间的运输任何一个环节出问题,都会导致终端需求无法满足。因此,在疫后全球产业链重构中,很多学术机构提出的方向之一为“区域化”或“近端化”。

在过去全球化进程中,全球已形成三大区域集群──北美、欧洲、亚洲。根据OECD(经合组织)的测算,在2020年之前,如果根据对于本区域产业链的依赖程度来作排序,欧洲依赖程度相对高,其次是亚洲,相对而言,北美的依赖程度低于欧洲和亚洲。

2020年之后,美国对于美洲(除美国)及美洲内部的绿地投资增速较高,其中代表之一是墨西哥,吸引绿地投资创2003年以来的新高。欧洲发达经济体在产业链上的配套经济体为东欧经济体,2014年之后东欧经济体曾吸引一轮欧洲资本的投入,但在2020年至今这种趋势并未加速。亚洲的情况也类似,截至2022年,东盟所吸纳的资本投入未明显加速。

美欧在“区域化”进程上的差异也体现在其进口份额的结构变化上。考虑到美欧作为发达经济体,其人力成本较高,因而即使其出现一定程度的“本土化”,其所能接受的行业大概率也多为高技术产业。而“区域化”的投资往往对应相对低端的产业。北美区域化加强,也对应着美国进口中,墨西哥的份额上升较快。但在欧洲这种结构变化并不明显,也对应着其在2020年之后“区域化”进程未再进一步上升。

外资加大“新能源”投入

从地理位置来看,印度并不具有“本土化”、“近端化”的优势。根据上文所述,“本土化”和“近端化/区域化”的分配是以欧美发达经济体为主导,因此,首先从“本土化”来说,新兴经济体并非回迁产业的主体,印度作为新兴经济体的一个成员,谈不上“回迁”;其次从“近端化/区域化”来说,地理位置上并不具有优势──印度并不特别靠近任何美欧亚发达经济体,从产业链布局上并不能够沾到太多“近端化/区域化”的红利。

然而,印度所吸纳的绿地投资已超过2000年代的高点,主要投向电子行业。尽管亚洲区域内部整体的投资增速相较其他区域是较低的,但亚洲区域内一个受关注程度上升的经济体是印度。印度在2022年所吸纳的绿地投资也超过了2000年代的高点,再加上莫迪所提出的“印度制造”及近期莫迪访美达成一系列协议,均使得印度的关注度在明显上升。

从2022年至今的数据来看,近期印度对外合作中,所获得的支持多为电子产业链与国防工业。如果对比美国进口份额分行业的变化也可以看出,墨西哥在美国多个行业的进口份额均上升,不同的是,印度的明显上升只体现在少部分的行业──石料、电子。

印度在本轮全球产业链重构中的特殊点。首先,印度具有庞大的年轻劳动力基础,具有一定地承担中低端制造业的成本条件。其次,印度在地理上不靠近任何一个发达经济体,但硬币的另一面──看似的“劣势”反而使得它具有第三方相对独立的特点,在供应链环节上可能成为一个备选之地。

2020年至今,全球绿地投资呈现行业集中化:电子与新能源。2002年1月欧元纸币和硬币正式流通,同年中国加入WTO,全球化展开,全球贸易和投资明显上升。2003至2019年制造业(除电子、信息通信)在全球绿地投资中占据绝对多数,约40%,所投资行业具有普遍性。2020年至今,外商直接跨境的绿地投资主要集中在电子、新能源相关产业。

根据fDi Markets对于2023年上半年的全球绿地投资分析,“外国直接投资格局主要是由大型资本密集型项目的持续推动,特别是在可再生能源和电池领域,但也在金属、半导体和数据中心领域。”具体而言,排名第一的大类是可再生能源,继续在接受投资方面占据行业首位,而化石燃料投资增长仍然疲弱;其次是电子产业链,其中电池行业表现继续亮眼;第三是能源转型相关的金属行业,如钴和镍。

上述变化或许反映出:1)产业链重构的过程中,更重视未来战略重要性更高的产业;2)发达经济体的“成本”问题──劳动力、运输及土地成本高,使对传统制造业的重塑依然面临一定阻力。