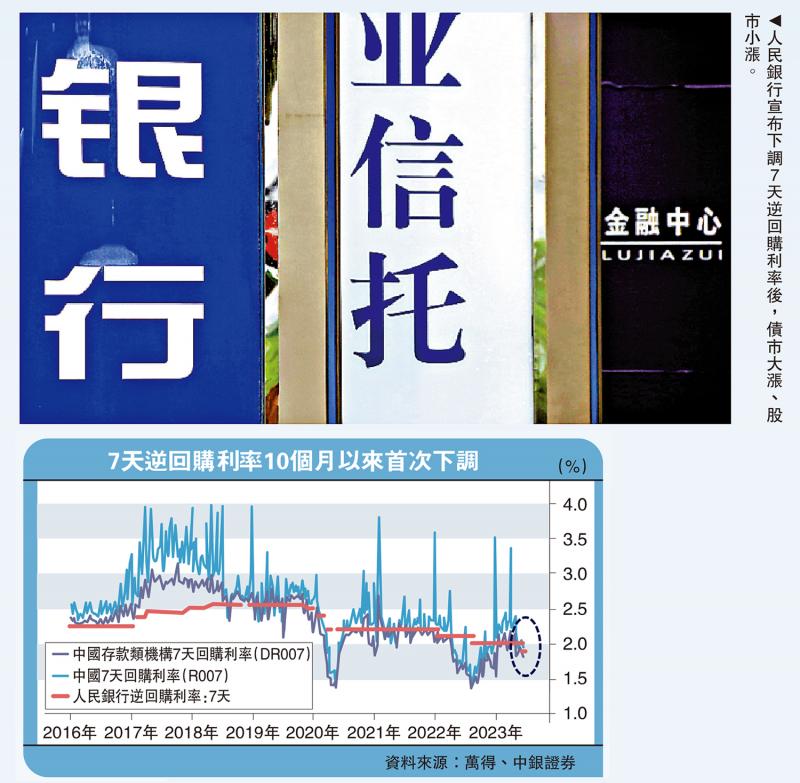

2023年6月13日,人民银行宣布将7天逆回购利率从2%下调至1.9%。在此次下调之前,7天逆回购利率已经在2%的水平上稳定了10个月。此次7天逆回购利率的下调被市场解读为人民银行“降息”,因而让债券价格明显上涨。

所谓逆回购,是指买入有价证券,并承诺在未来某时刻将其再卖回给卖出方的金融操作。逆回购操作的实质是,逆回购方向对手方发放抵押贷款——抵押物即为买入的有价证券。7天逆回购是人民银行常用的一种公开市场操作。通过7天逆回购,人民银行向市场参与者借出了期限为7天的抵押贷款。7天逆回购利率就是人民银行发放这笔贷款的利率。

7天逆回购利率的下调,意味着人民银行向市场发放基础货币的利率降低,会让货币市场的整体利率水平下降。通常情况下,金融机构相互拆借资金会用到的7天回购利率(DR007和R007)围绕7天逆回购利率波动。因此,金融市场参与者高度关注7天逆回购利率的走势,并会因为7天逆回购利率的下调而高兴。

利率传导路径阻塞

但先别急着为人行此次在7天逆回购利率上的降息而欢呼。事实上,在此次逆回购利率下调之前,中国各期限、各品类利率早已下降。从今年3月初到6月上旬,中国1年期国债利率下降了约0.4个百分点,10年期国债利率下降了约0.2个百分点,1年期银行间拆借利率(SHIBOR)下降了约0.3个百分点。与这些利率的降幅相比,此次7天逆回购利率0.1个百分点的降幅不算大。在各期限利率各品类利率都有较大降幅之后,中国经济增长下行压力尚且还在明显增大,自然就很难指望此次7天逆回购利率的下调能起多大作用了。

从各期限利率与7天逆回购利率不尽相同的走势来看,7天逆回购利率这个政策性利率对市场整体利率水平的影响力有限。这与美国的情况很不相同。在美国,美联储对联邦基金利率的调控有一呼百应之效果──联邦基金利率的变化会明显影响各期限、各品类利率的走势,这是市场高度关注美联储对联邦基金利率调控的原因所在。而中国情况显然不是这样的──逆回购利率在金融市场中的重要性远远赶不上美国联邦基金利率。

只有理解了中美两国利率调控体系为何如此不同,才能够弄清中国7天逆回购利率下调对经济和市场的影响。

在经济学教科书里,中央银行的货币政策调控是这样进行的:人行通过公开市场操作等手段,将货币市场最短的短期利率(通常是隔夜利率)控制在目标值附近,而金融机构会在各个期限和不同品类的利率之间做套利。这些套利交易会将短期利率的变化传导到各期限、各品类的利率上面去,这个利率的传播过程就是所谓的货币政策传导路径。借助这个路径,人行可以通过调控短期利率来影响整个金融市场和实体经济。由此可见,人行对市场和经济的调控需要借助市场中各金融机构的配合。人行如果包打一切,直接控制市场和经济的方方面面,那就不是市场经济而是计划经济了。

中国货币政策调控与教科书里的描述有很大不同。其一、人行并没有将短期利率控制在一个比较稳定的状态──中国的短期利率波动性显著大于美国和欧洲。其二、除了对短端利率保有很强的控制力之外,人行还会直接调控更长期限的利率。比如,中国1年期的MLF(中期借贷利率)利率、1年期的LPR(基础贷款利率)利率均直接受人行调控,不太会随市场波动。

中国利率调控方式之所以有其独特性,主要原因是中国货币政策传导机制还不成熟,其背后的深层次原因是中国经济和市场中的扭曲。笔者曾撰文称,“对人行来说,稳定短期利率是‘非不能也、实不愿也’。实际上,在2015到2016年间,人行曾试图通过‘利率走廊’的构建来将银行间短期利率精确调控在稳定的水平。在这段时间里,短期利率也确实波动很小。但稳定的短期利率提升了金融市场短期资金的‘安全感’,让投资者借入短期资金来买长期资产的加杠杆行为大幅增加。”

人行降息的目的当然是希望刺激实体经济的需求,从而稳定经济增长。但在货币政策传导路径阻塞的时候,短期利率的降低未必能刺激向实体经济的融资投放,反倒可能推升金融市场中的杠杆交易,加大金融风险。这方面,发生在2016年的债市波动是个前车之鉴。后来,人行主动放弃了稳定短期利率的操作,反而有意识地通过推高短期利率、并加大短期利率波动性来促使债市去杠杆。

实体融资需求低迷

与2016年相比,当前中国货币政策传导路径的阻塞情况更为严重。一方面,地产和基建占到了中国总投资的大概一半。相应地,从事地产投资的地产开发商,和从事基建投资的地方政府融资平台,是中国实体经济的两大融资需求主体。但在融资紧缩政策的压力之下,2021年以来,中国地产融资明显萎缩,融资对利率的敏感性显著下降。这一情况在今年一季度虽有所好转,但在二季度又重新变得严峻。另一方面,在清查地方政府债务的导向下,地方政府融资平台的融资也明显收紧。

随着上述两大融资需求方的融资受到约束,实体经济融资的利率敏感性已大为降低。当前中国实体经济低迷不是利率太高所致,而是地产和基建这两个主要融资需求方(同时也是内需的主要创造者)被绑住手脚的结果──这样的经济低迷不是降息能化解的。

此外,当前中国债市杠杆交易水平已经创出了历史新高。债市杠杆交易的主要方式是“回购养券”。也就是用回购的方式将债券抵押出去来借入资金,进而购买更多债券。新买入的债券又可以再被抵押出去来借入更多资金,买入更多债券。这样的操作可以进行很多轮,从而让债券投资者买入数倍于其初始本金的债券。可以用全市场回购交易量总额除以债券总市值,来估计债市的杠杆交易总体水平。这一指标显示,目前债市的杠杆交易水平已经创出了历史新高,甚至高于2016年债市因去杠杆而大幅波动之前的水平。这种情况下降低短期利率,无异于火上浇油,将为未来债市的大幅波动埋下种子。

近期有经济学者建议,将短期政策利率降到零,并希望通过降息来稳定经济增长的强烈意愿。从经济学教科书的逻辑来说,当然有其道理。但如果了解了中国货币政策传导路径的复杂局面,就能知道,如果真的将7天逆回购这样的短期政策利率降到零,实体经济未必能比现在好多少,金融市场里大概率会形成杠杆交易撑起来的大泡沫。随后的泡沫破灭会带来比2015年股灾更大的冲击。相比降息,放松地产和基建的融资约束是更为有效的稳增长政策。

那么,此次降息算是稳增长政策的拐点吗?算,又不算。说它算,因为它至少表明了,决策者对经济下行的压力还是有觉察、有反应的。说它不算,是因为制约经济增长的关键障碍并未消除。应该说,此次降息是个无奈的选择,是在其他应该采取的政策措施迟迟未能推出时,经济下行压力倒逼的无奈之举。

此次降息对经济和市场的影响,降息当日的市场反应已经给出了线索。6月13日降息当日,债市大涨、股市小涨。而股市中领涨的是TMT(Technology、Media、Telecom)这样对流动性敏感的板块。与经济复苏相关性较强的地产、建材、能源等板块则表现疲弱。显然,在降息之后,市场预期的是债市牛市(对应经济疲软),而非经济复苏。