一季度中国实际生产总值(GDP)季调环比增速2.2%,即使综合2022年四季度及2023年一季度两个季度的复合环比增速也达到1.4%,与2019年均值相一致,高于2022年以来的均值。整体来看,经济继续维持温和复苏。

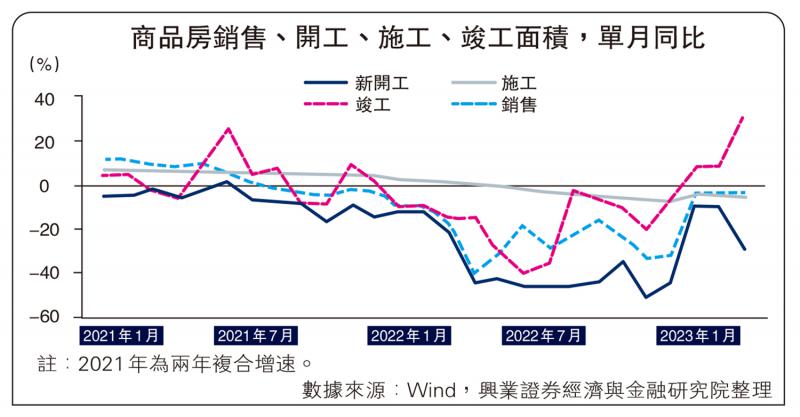

2月地产全产业链出现复苏,但3月这一格局未能延续。3月地产数据各环节出现明显分化,竣工单月增速超过30%,但销售面积增速与2月基本持平,仍维持负增长,而新开工同比降幅明显扩大。

房地产复苏需时

地产资金端约束下降,地产投资的低迷指向开发商投资意愿低迷。3月地产开发投资资金来源增速转正,达到2.8%,为2021年中以来,首次回到投资增速以上,指向对于开发商而言,地产资金端的约束下降,地产投资的低迷主要源于开发商的投资意愿问题。

在“房住不炒”的国策下,对于地产部门的核心关注点不再是其对经济的拉动,而是其对经济的拖累及金融风险的影响是否扩大。地产部门对于经济大幅拉动的时代可能已过去,未来的关注点可能在于其对下行风险的影响。而从3月数据来看,地产开发商资金来源增速改善,叠加4月高频数据指向地产销售企稳,指向其短期金融风险在下降。同时,房价止跌企稳,意味着对私人部门的资产负债表的拖累下降。

2月工业增加值环比增长低迷,当时笔者认为可能存在春节后延迟返工的问题,但3月工业生产环比与2月基本持平,仍然明显低于2017-2019年均值,指向企业端行为可能依然谨慎。尽管需求端有所分化(出口消费改善、投资放缓),但从整体GDP增速来看,数据仍是改善的,企业生产的谨慎可能指向需求改善好于供给,整体供需环境向好,企业行为的谨慎可能指向库存仍在去化。

三大投资增速均出现放缓,但制造业投资增速仍然不低。3月三大投资增速均出现不同程度的放缓,然而从增速的绝对水平来看,制造业、基建、其他的投资增速并不低。

而制造业投资中的结构变化已较为明显:高技术产业的贡献明显上升。如果拉长时间来看,自2022年开始,制造业投资增速明显上升,其中设备类投资、汽车行业投资的贡献明显上升,至于传统行业如采掘钢铁有色等投资的贡献下降。从3月数据来看,这一趋势延续,尽管汽车投资增速有所放缓,但仍然有15%的增速,而电气机械和器材制造业投资增速上升至51.5%。

餐饮业尚未复原至疫前

3月份消费数据受2022年基数影响较大,即使以两年复合增速来看,无论是商品还是餐饮均处在疫情后较高水平,且不论两年复合增速可能低估了今年3月的复苏情况。从前期复苏相对较慢的餐饮来看,如果从绝对值的角度来看,3月餐饮收入水平尽管距离疫情前的潜在增长仍有距离,但也处在疫情后较高的水平。

在前述工业生产低迷的背景下,第三产业增加值同比大幅反弹,是拉动一季度GDP超预期的主要原因。如果以人均消费支出/人均可支配收入来衡量居民的消费意愿的话,这一比值在一季度回到70%,为疫情后首次回到2019年底的水平。而从后续空间来看,尽管消费复苏明显,但相较疫情前的趋势仍有较大的缺口,其中可选服务(如文化娱乐)、可选商品(如衣着)缺口依然较大。

从一季度数据来看,居民的“超额储蓄”已在消耗,却仍有结余。但后续居民消费的继续扩张,核心取决于居民收入的预期。而居民收入本质上来自于企业盈利的一部分。站在当前来看,后续企业盈利的改善有两条路径:一是来自前述经济引擎的切换,自地产部门拉动向高端制造拉动切换,唯是考虑到这些行业仍在试错期,同时其对就业的拉动效应可能有所下降,这一条路径可能会有所打折扣;二是来自于消费场景恢复后,商户主体逐步恢复,增加僱佣,形成“居民收入─消费”的正循环,这一条路径可能仍在发酵过程中。

整体来看,笔者认为一季度数据指向经济所处的阶段是温和复苏、通胀低位却无通缩风险。结合资金的流向,资金结构性从此前的高杠杆部门撤出,向政策支持的方向配置,这意味着全社会的负债成本下降。这三个要素──温和复苏、温和通胀、低负债成本的组合,意味着经济环境是资本市场的“蜜月期”。