今年3月以来,硅谷银行、瑞信银行等欧美银行相继爆雷,引发市场对于国际金融风险蔓延的担忧。虽然这些局部风险已在监管部门的及时救助下基本平息,但在欧美央行激进加息导致宏观流动性收紧的背景下,银行资产负债表的脆弱性逐渐暴露,流动性风险及银行信任危机仍不容忽视。

欧美金融风险未缓解

美国中小银行流动性危机:以硅谷银行为代表。硅谷银行破产主要是源于美联储加息引发的资产端国债投资下跌、负债端存款流失。具体到硅谷银行,在于存款客户结构单一,以及低息环境下过于激进的经营策略,即配置了过多的长期资产,缺乏足够的现金及等价物,导致利率转向后难以应对存款快速流失,最终引发流动性风险。一是负债端层面,硅谷银行的储户多为初创期科技企业和风投机构,利率上升导致其估值下降、财务成本上升,快速消耗现金并提取存款。二是资产端层面,硅谷银行将大量存款用于购买期限较长的美国国债与抵押贷款支持证券(MBS),加重了期限错配。三是2018年后美国监管放松,中小银行积累较多风险。

欧洲大型银行破产危机:以瑞信银行为代表。瑞士信贷银行作为瑞士第二大银行、30家全球系统性重要银行之一,陷入了破产危机。瑞信与硅谷银行不同,其危机的原因是内控存在系统性问题,以及风险事件导致的情绪共振。瑞信风控和管理存在严重问题,投资爆雷、丑闻不断,投行业务是“重灾区”,产生大规模亏损及资金外流。2022年,瑞信投资银行、财富管理、商业银行、资产管理四大板块的税前淨利润分别为-40.3亿瑞郎、1亿瑞郎、9.9亿瑞郎和0.3亿瑞郎,投行业务拖累显著,遭遇巨大的赎回压力,仅仅一个季度内,其存款就流出了超过1400亿瑞郎,现金及等价物降幅达到60%。

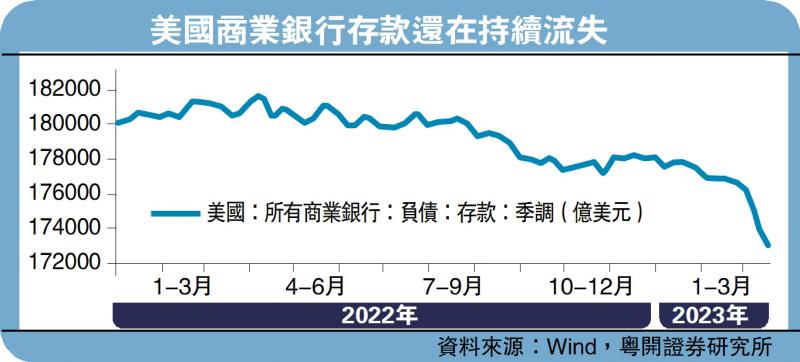

当前欧美银行业危机暂时缓和,但风险仍存。美联储贴现窗口借款冲高后回落,银行间市场流动性边际趋缓。但需注意是,美国存款流失的情况还未完全缓解,引发流动性风险的因素仍在。

风险传染链条渐形成

美国商业地产贷款的违约风险:本轮美国房地产市场风险并不在于居民住宅按揭贷款,而是商业地产贷款。美国商业地产贷款会受到美联储收紧货币政策的严重冲击。其一,美联储加息,商业地产现金流恶化;其二,利率上升,商业地产估值下降;其三,中小银行流动性紧张,商业地产再融资难度加大。

更糟糕的是,美国商业地产贷款违约可能与中小银行破产形成恶性循环。一方面,中小银行是商业地产贷款的主要来源;另一方面,商业地产贷款在中小银行中形成巨大的风险敞口。于是便会形成“商业地产贷款违约→中小银行破产→商业地产再融资更加困难→更多商业地产贷款违约→更多中小银行破产”的风险传染链条。而银行破产风险的救助难度和成本,将远高于近期已基本完成处置的美国银行流动性风险,后者只需央行及时发挥最后贷款人的职能,向风险银行注入流动性、阻断挤兑风潮即可;而前者还涉及银行的破产清算、对存户的存款赔付、防止银行破产引发交易对手方的连锁倒闭等,最终需要财政买单。因此,银行破产风险对实体经济和金融体系的破坏性要更严重。

新兴市场经济体面临全球美元流动性风险:一是经常账户恶化,二是资本流出压力,三是海外融资困难,四是国内信贷收紧。美国凭借“美元霸权”地位,向全世界输出美元。但当美联储收紧货币政策,美元流向发生逆转,常常会诱发其他经济体爆发经济金融危机,特别是那些经济基本面和金融体系较为脆弱的新兴市场经济体。典型案例有1997年东南亚金融风暴、1980年代拉美债务危机等。

对中国影响可控

海外金融风险主要通过两条传导渠道影响中国:一是资本市场的情绪传染,海外金融市场动荡,会加剧避险情绪,导致中国的资产价格波动;二是国际贸易渠道,海外金融风险导致全球需求下行,出口下滑拖累中国经济增长,当前外贸下行压力已有显现。

综合来看,海外金融风险对中国的影响总体可控。首先,中美经济周期错位,中国经济处于稳步恢复当中,美国经济则由滞胀转向衰退;其次,中国私人部门的海外融资风险已经缓释;再次,中国货币政策以我为主,金融体系能够更好地服务实体经济。

此外,美国滥用“美元霸权”地位,削弱了其他国家对美元的信心;多国已逐步开启“去美元化”,为加快人民币国际化进程提供了机遇。一是全球央行增持黄金,美元储备货币地位下降;二是多国在双边贸易中引入新的结算货币,美元结算货币地位下降。《欧洲时报》称,目前已有俄罗斯、伊朗、阿联酋、沙特、委内瑞拉、土耳其、印尼等30多个国家正逐渐在贸易结算或投资中转向使用人民币。